一文说清房地产开发企业全流程税制和税务筹划

房地产开发企业的税收负担之重、税制之复杂可谓据所有企业之冠。据行业一般数据统计,税收成本对于房地产开发企业来说,是仅次于土地成本的第二大成本支出,很多情况下甚至高于建安成本和资金成本。因为,对于房地产开发企业而言,做好企业开发建设全流程的税务筹划尤其重要。

房地产开发企业必须有全流程税收筹划的意识

鉴于房地产开发企业税负重、税制复杂的事实,对于房地产开发企业来说,具有全流程的税务筹划意识最为重要。要从项目最初意向阶段即开始有税筹意识,提前做好各项税筹安排。税筹要贯穿项目开发建设的全过程。税务筹划的及早介入最重要。

项目获取阶段:税务测算(收购公司、收购项目)、意向城市的税务政策及环境等

项目开发建设阶段:土地成本的涉税问题(拆迁成本?是否可以增值税销项扣除?)、供应商的选择和报价、发票管理等

项目销售阶段:增值税(预缴、缴纳)、企业所得税、土增税(预缴、缴纳)、房地产开发企业税、土地使用税、耕地占用税、印花税等

项目清算注销阶段:完工清算、土增清算、如何避免企业所得税退税、注销、土增退税等

投融资阶段:对外投资时所得税的处理、融资阶段融资结构所得税和增值税的处理

全产业链的筹划

税收优惠政策和财政返还

01、房地产开发企业的增值税及税收筹划

房地产开发企业增值税与一般企业的增值税有很大的不同,主要表现在计算方式、缴纳义务时间、缴纳方式等方面。

(1)计算方式不同

根据《房地产开发企业销售自行开发的房地产项目增值税征收管理暂行办法》(国家税务总局2016年18号公告),房地产开发企业增值税计算方式为:

销售额=(全部价款和价外费用-当期允许扣除的土地价款)÷(1+9%)

当期允许扣除的土地价款=(当期销售房地产项目建筑面积÷房地产项目可供销售建筑面积)×支付的土地价款

(当期销售房地产项目建筑面积,是指当期进行纳税申报的增值税销售额对应的建筑面积;

房地产项目可供销售建筑面积,是指房地产项目可以出售的总建筑面积,不包括销售房地产项目时未单独作价结算的配套公共设施的建筑面积;

支付的土地价款,是指向政府、土地管理部门或受政府委托收取土地价款的单位直接支付的土地价款。)

(2)缴纳方式不同

同样根据《房地产开发企业销售自行开发的房地产项目增值税征收管理暂行办法》(国家税务总局2016年第18号公告),房地产开发企业增值税缴纳方式为:预缴+缴纳。

预缴:一般纳税人应在取得预收款的次月纳税申报期向主管国税机关预缴税款。

应预缴税款=预收款÷(1+适用税率)×3%

缴纳:达到纳税义务发生时间,以当期销售额和9%的适用税率计算当期应纳税额,抵减已预缴税款后,未抵减完的预缴税款可以结转下期继续抵减。

(3)纳税义务发生时间不同

房地产开发企业纳税义务发生时间为,房地产开发企业缴纳义务发生时间以《商品房买卖合同》上约定的交房时间为准;若实际交房时间晚于合同约定时间的,以实际交付时间为准(山东地区)。但如果提前开具增值税专用发票的,以增值税专用发票的开具时间为准。

02、房地产开发企业的土地增值税及税收筹划

相关法律规定:

《中华人民共和国土地增值税法

(征求意见稿)》

第一条?转让国有土地使用权、地上的建筑物及其附着物(以下简称转让房地产)并取得收入的单位和个人,为土地增值税的纳税义务人(以下简称纳税人),应当依照本条例缴纳土地增值税。

第二条 本法所称转移房地产,是指下列行为:

(一)转让土地使用权、地上的建筑物及其附着物。

(二)出让集体土地使用权、地上的建筑物及其附着物,或以集体土地使用权、地上的建筑物及其附着物作价出资、入股。

依据上述规定,房地产开发企业企业为土地增值税的纳税义务人,以下是税额计算方法:

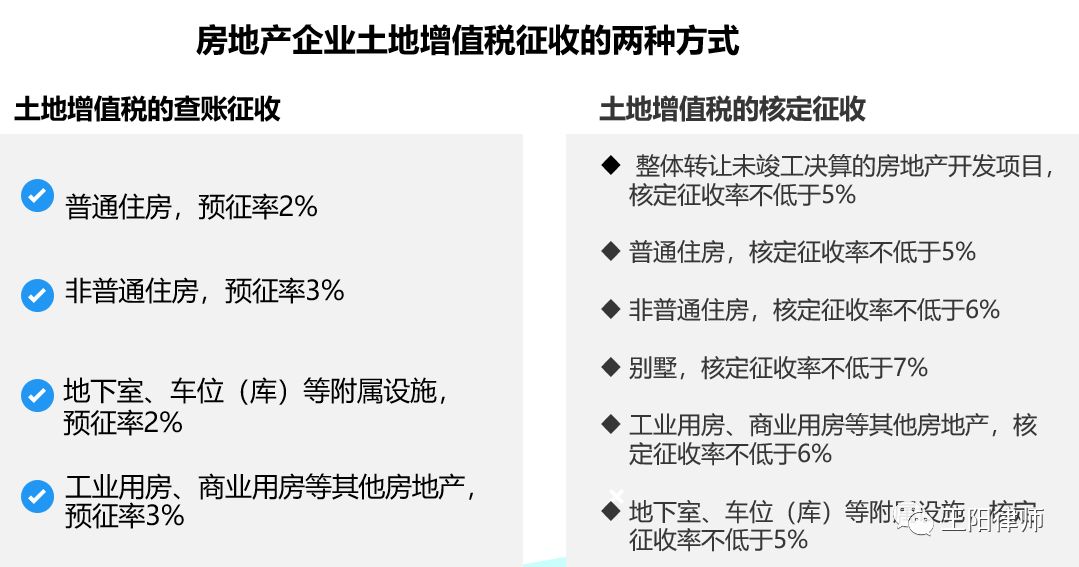

房地产开发企业土增税征收有两种方式,分别是查账征收和核定征收。目前就全国而言,以查账征收为主,只有在税务机关允许,并达到特定条件,才能核定征收。

对于实行土地增值税查账征收的企业而言,土地增值税的缴纳分为两个阶段。一是预缴阶段,企业按照当地的预征率缴纳土地增值税。待项目达到土增清算条件时,再进行土地增值税的清算,计算实际应缴纳的土地增值税,并对已经预缴的土地增值税实行多退少补。

对于实行土地增值税核定征收的企业而言,并不计算项目的实际增值额和增值率,就项目收入直接乘以核定征收率,计算并缴纳土地增值税。

根据国家税务总局关于印发《土地增值税清算管理规程》的通知(国税发[2009]91号)第九条:纳税人符合下列条件之一的,应进行土地增值税的清算。

(一)房地产开发项目全部竣工、完成销售的;

(二)整体转让未竣工决算房地产开发项目的;

(三)直接转让土地使用权的。

以下为山东济南地区的土地增值税的预征率和核定征收率。

03、房地产开发企业的企业所得税及税务筹划

待到即开发产品完工后,企业应及时结算其计税成本并计算此前销售收入的实际毛利额,同时将其实际毛利额与其对应的预计毛利额之间的差额,计入当年度企业本项目与其他项目合并计算的应纳税所得额,即进行完工清算。

关于印发《房地产开发经营业务企业所得税处理办法》的通知(国税发[2009]31号)确定了完工的标准,为:(1)开发产品竣工证明材料已报房地产管理部门备案;(2)开发产品已开始投入使用;(3)开发产品已取得了初始产权证明。

文章来源:王阳律师